رویاپردازیها در صعود بورس

- مجموعه: اخبار اقتصادی و بازرگانی

- تاریخ انتشار : یکشنبه, 08 دی 1398 07:20

بورس تهران معاملات روز گذشته را نیز با جهش ۸/ ۱ درصدی شاخص کل به پایان رساند تا سریال رکوردشکنیها ادامه یابد. در شرایطی که هجوم قدرتمند پولهای تازه، هر نوع عرضهکنندهای را از سر راه برمیدارد، کارشناسان همچنان نسبت به این صعودهای پرشتاب و دستهجمعی ابراز نگرانی میکنند. به ویژه آنکه در عمق کم بازار و نبود ابزارهای مناسب برای پوشش ریسک و کنترل قیمتها، نمونههای متعددی از رویاپردازی معاملهگران در برخی سهمها قابل مشاهده است. هرچند این به معنای عقبنشینی بورس نیست، اما تازهواردها باید توجه بیشتری به ریسکها داشته باشند.

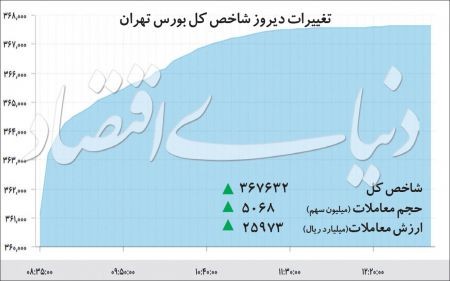

بورس تهران دومین هفته زمستانی خود را با جهش قابل توجه شاخص کل آغاز کرد. به این ترتیب دیروز نماگر اصلی سهام با رشد ۶۵۴۳ واحدی، به قله جدید ۳۶۷ هزار و ۶۳۲ واحدی صعود کرد. به این ترتیب بیشترین رشد مقداری شاخص کل بورس تهران از ۲۰ مهرماه رقم خورد. رکورد جدید بازار سهام طی معاملات نخستین روز هفته درحالی رقم خورد که همچنان شاهد جولان نقدینگی در این بازار هستیم.

روز گذشته ارزش معاملات خرد سهام به حدود ۲۶۰۰ میلیارد تومان رسید و ۹۰ درصد از نمادهای معاملاتی را مثبت کرد. در شرایط فعلی به نظر میرسد عدم جذابیت بازارهای موازی برای خروج پول از بورس و ترغیب سرمایههای سرگردان خرد برای ورود به تالار شیشهای در پی رشدهای پیدرپی قیمتها در این بازار به نوعی نگاه عقب نیفتادن از قافله را تقویت کرده است. معاملهگرانی که حال نقطه پایانی برای قیمت سهام قائل نبوده و بیپروا و بدون تحلیل به رویابافی بیپایانی برای کسب سود در این بازار مشغولند. در این میان هر چند ورود نقدینگی افسارگسیخته به بازار سهام مزیتی برای این بازار بهشمار میرود اما در حضور محدودیتهای فعلی و نبود ابزارهای کافی خود به ریسکی برای بورس تهران و در عین حال اقتصاد کشور بدل شده است.

جولان نقدینگی و غفلت از ریسک

در روزی که شاخص سهام با جهش ۶ کانالی همراه شد، ارزش معاملات خرد سهام نیز به حرکت در سطوح بالاتر از ۲هزار میلیارد تومانی ادامه داد. دیروز نیز این متغیر مهم بورسی به حدود ۲۶۰۰ میلیارد تومان رسید که نشان داد در عدم جذابیت بازارهای موازی شاهد ورود نقدینگی سرگردان به گردونه معاملات سهام هستیم. به این ترتیب، متوسط بازدهی بورس تهران از ابتدای سال ۹۸ تا انتهای معاملات دیروز به رقم قابل ملاحظه و بیرقیب ۱۰۶ درصد نزدیک شد. همزمان با این اتفاق، شاخص هموزن بازدهی خود از ابتدای سال را به ۲۵۵ درصد رساند تا نشانهای بر سبقت چشمگیر سهام گروههای کوچکتر باشد. در این میان سودهای کسب شده توسط معاملهگران بهویژه تازهواردهای بازار از ابتدای سال تاکنون دیگر سرمایههای سرگردان را نیز برای ورود به تالار شیشهای ترغیب کرده است. سرمایههایی که رویای کسب سودهای چند صددرصدی را در سر میپرورانند. شاید همین موضوع دلیل اصلی تداوم جهش قیمت سهام و ثبت رکوردهای متوالی در این بازار است.

نگاهی به آمار معاملات دیروز بورس تهران نیز شاهدی بر این مدعا است. به این ترتیب طی معاملات روز شنبه از ۳۱۹ نماد معامله شده در تابلوی معاملات بورس تهران، قیمت پایانی ۲۷۸ سهم (معادل ۸۷ درصد) در محدوده مثبت قیمتی به کار خود پایان دادند و تنها ۴۰ نماد منفی بودند. در این میان علاوه بر دادوستد ۲۶۰۰ میلیارد تومانی در این روز ۳۳۰ میلیارد تومان نقدینگی نیز در صف خرید ۱۰۵ نماد بورسی انتظاری ناکام را تجربه کردند. این تب خرید در بازار در وهله اول به قدرت بلامنازع نقدینگی باز میگردد. شرایطی که سبب شده ریسکهای پیرامونی بازار نادیده گرفته شود. روزنامه «دنیای اقتصاد» نیز روز گذشته در گزارشی تحت عنوان «انحراف ناگفته در بورسبازی» به برخی از ریسکهای هجوم افسارگسیخته نقدینگی و در نتیجه آن حبابی شدن سهام که بازار سرمایه، اقتصاد کشور و همچنین معاملهگران بورسی را تهدید میکند، اشاره کرده است.

ظهور تئوریهای اقتصادی در بورس

بورس تهران درحالی به فتح پیدرپی قلههای جدید میپردازد و جریان نقدینگی در این بازار به ارقام جدیدی میرسد که نگاهی اقتصادی بر مبنای «تئوری پیچیدگی» میتواند ضمن بیان دلایل واقعی برای جهشهای قیمتی در این بازار، هشداری مهم برای آینده در پی دارد. این تئوری توضیح میدهد چگونه قرار گرفتن یک جامعه در شرایط بحرانی میتواند حساسیت به تغییرات را بهطور تصاعدی افزایش دهد. همچنین تغییر رفتار درصد بسیار کوچکی از مردم جامعه (اجزای سیستم پیچیده) میتواند تبعاتی بسیار بزرگتر ایجاد کند. جهشهای متوالی قیمت سهام از ابتدای سال ۹۸ تاکنون و در کنار آن ضعفهای موجود در قوانین بازار سهام سبب شده گروههای مختلف، دومینووار به آستانه واکنش خود رسیده و به شکلی گسترده در بازار سهام حضور یافتهاند. افرادی که برمبنای شنیدههای خود درباره کسب سودهای چند صد درصدی با کمترین زحمت در بازار سهام حضور پیدا کردهاند. بنابراین اگر تعجیلی در اصلاح برخی محدودیتها و افزودن ابزارهایی برای دو طرفه کردن بازار سهام صورت نگیرد، این مهم به فاجعهای بدل شده و با رشد قارچگونه خود فرصتی برای جبران باقی نمیگذارد.

در این میان طرق تامین مالی بسیاری از افراد تازهوارد برای حضور در گردونه معاملات سهام، یادآور جنون «گل لاله هلندی» است. جنون گل لاله امروزه بهعنوان مثالی در تئوریهای اقتصادی مطرح است و ماجرای تجارت پیاز گل لاله در هلند، در دنیای اقتصاددانان بیانگر اصطلاح «حباب اقتصادی» است. این اتفاق برای پیاز گل لاله در قرن ۱۷ میلادی در هلند رخ داد که قیمت برای پیاز تازه معرفی شده گل لاله به سطح فوقالعاده بالا ترقی و سپس بهطور ناگهانی سقوط کرد. در آن سالها با رشد افسارگسیخته قیمت پیازهای گل لاله، عدهای چوب حراج به املاک، مستغلات، زمین یا دامهای خود را برای پیشخرید پیازهای لاله زدند؛ چراکه سرمایهگذاری در بازار پیاز لاله را کاری پرسودتر میپنداشتند. رشد قیمت پیازها اما تا جایی ادامه پیدا کرد که دیگر عملا خریداری در این بازار باقی نماند. کار به جایی رسید که طی چند هفته قیمت آن به یک صدم کاهش یافت و سرمایههای زیادی دود شد.

در بورس تهران نیز این روزها نمونههای فراوانی از افرادی دیده میشوند که به هر طریقی به تامین مالی برای ورود به تالار شیشهای میپردازند. نمونه واضح آن رشد قابل توجه و بیسابقه ارزش معاملات خرد سهام است. سرمایهگذاران تازهواردی که با رویابافی برای کسب سودهای بزرگ به جمع سهامداران بورس تهران پیوستهاند. این میتواند مرحله نهایی قبل از توقف بزرگ شدن حباب در میان برخی سهام بورسی باشد؛ چراکه بورس تهران به علت یکطرفه بودن و نداشتن ابزار فروش استقراضی برای خنثی کردن رفتارهای هیجانی، ذاتا مستعد ایجاد حبابهای قیمتی است (به جرات میتوان گفت در شرایط فعلی هیچ فردی را نمیتوان یافت که منکر وجود حباب قیمتی در برخی سهام یا صنایع بورسی شود). اینجا است که شناسایی سود و البته واقف شدن به این واقعیت که دیگر قیمتها واقعی نیستند، ترکیدن حباب را بهدنبال دارد. اتفاق بزرگ زمانی رخ میدهد که شاهد افتهای شدید بعد از ترکیدن حبابها هستیم که شاید دامن تمام بازار را بگیرد.

ظرف کوچک سهام برای نقدینگی سرگردان

همانطور که اشاره شد این روزها شاهد ورود بیوقفه نقدینگی به بازار سهام هستیم. سرمایههایی که از طرق مختلف تامین مالی شده و برای کسب سودهای رویایی به بازار سهام کوچ کردهاند. این درحالی است که بستر فعلی بورس تهران هم به لحاظ عمق کم و هم محدودیتها و فقر ابزاری، کشش این سطح از نقدینگی را ندارد. مجموع ارزش معاملات خرد بورس تهران از ابتدای سال تاکنون به حدود ۲۴۰ هزار میلیارد تومان رسیده است که نشان میدهد بیش از ۱۱ درصد از نقدینگی فعلی کل کشور در بازار سهام جریان دارد. پیش از این بهدلیل وضعیت بازار سهام کشورمان، دغدغهای درخصوص میزان اثرگذاری آن بر اقتصاد وجود نداشت. در شرایط فعلی با بزرگ شدن ارقام پولهای جابهجا شده میان معاملهگران بورسی اما هر اصلاحی پس از ترکیدن حبابهای قیمتی میتواند تبعات سنگینی برای اقتصاد کشور به دنبال داشته باشد. راهکار جلوگیری از وقوع این رخداد اما در گرو بزرگ کردن ظرف در کنار رفع محدودیتهایی همچون دامنه نوسان و حجم مبنا و اجرایی کردن ابزارهایی همچون فروش استقراضی و دو طرفه شدن بازار است. در بورسهای به مراتب پیشرفته که از ابزارهای مختلف معاملات بهره میبرند نیز نمونههای زیادی از حباب قیمتی مشاهده شده است. در نبود این ابزار که تکلیف به خودی خود مشخص است.

رویداد بیرونی اثرگذار بر معاملات سهام

روز گذشته در کنار جهش ۶ کانالی شاخص سهام، ۹۰ درصد سهام و اکثر صنایع بورسی، رخت سبز به تن کردند. در این میان یکی از مواردی که این روزها در کانون رصد معاملهگران بورسی قرار گرفتهاست، موضوع تصویب لوایح باقیمانده FATF است. در همین راستا لایحه CFT کنوانسیون «مبارزه با تامین مالی تروریسم» بهعنوان دستور کار چهارشنبه هفته گذشته (۴ دیماه) نشست کمیسیون ویژه مجمع تشخیص مصلحت نظام بررسی شد. این نشست در چارچوب پاسخهای دولت به پرسشهای یازدهگانه مجمع تشخیص مصلحت نظام درخصوص لوایح پالرمو و سیافتی بود. ادامه بررسی لایحه CFT یا «مبارزه با تامین مالی تروریسم» در نشست کمیسیون مشترک مجمع تشخیص مصلحت نظام به دیروز(هفتم دیماه) موکول شد که بر اساس آخرین اخبار، رایگیری صورت نگرفت و ادامه بررسیها به جلسه آتی موکول شد. آخرین مهلت تصمیمگیری درخصوص قرارگیری ایران در لیست سیاه FATF بهمنماه امسال و کمتر از ۲ ماه دیگر است. در این میان شنیدههایی درخصوص افزایش تعداد موافقان تصویب لوایح مربوطه در مجمع تشخیص بر خوشبینی معاملهگران افزوده است.

روند بازار ارز دیگر موضوعی است که این روزها در صدر توجهات بازار قرار گرفته است. بهنظر میرسد با وجود شکلگیری برخی تقاضاها در ماه گذشته، اکنون با توقف رشد مواجه شده است. در این خصوص علاوه بر سیگنالهای مربوط به سیاست خارجی، نرخ دلار نیز میتواند متاثر از تعیین تکلیف FATF باشد.

بازار جهانی نیز در پایان هفته گذشته به واسطه روایتی که به «رالی بابانوئل» (Santa Claus Rally) نیز معروف است، رو به صعود گذاشته است. علاوه بر این خوشبینی به توافق تجاری چین و آمریکا و امیدواری بیشتر به بهبود اقتصاد جهانی در سال ۲۰۲۰ موج مثبت بازار جهانی را حفظ کرده است. این مهم با بازگشایی بازار جهانی در هفته جاری موردتوجه بورسبازان قرار دارد. جایی که برخی کارشناسان همواره نسبت به غیرقابل اتکا بودن روند قیمتهای پایان سال و تعطیلات کریسمس هشدار میدهند. به عقیده آنها کاهش سطح فعالیت و ارزش معاملات در این ایام باعث میشود تا بعضا قیمتها از سطوح طبیعی خود فاصله بگیرند. بنابراین به عقیده این افراد نباید نسبت به ریسکی که در ادامه و با بازگشت معاملات به مدار عادی میتواند بهوجود آید غافل بود. موضوعی که در کنار کمنوسانی نرخ دلار میتواند مانعی در برابر اقبال به سهام کالایی بازار باشد.

دنیای اقتصاد /فاطمه اسماعیلی